Płace w USA w centrum uwagi, rentowności obligacji pod presją

Pomimo napływu złych wiadomości, zaskakujące było, że rynki europejskie zdołały zakończyć dzień na plusie, kiedy Bank Anglii przeprowadził największą podwyżkę stóp od 27 lat.

Rynki amerykańskie zakończyły sesję z mieszanymi tendencjami, przy czym Nasdaq100 zamknął się wyżej, a Dow i S&P500 zamknęły się niżej, wraz ze spadkiem rentowności.

Spadek rentowności sugeruje, że rynki obligacji ignorują zacieśnianie polityki przez bank centralny i skupiają się na nadchodzącym spowolnieniu i recesji.

Czerwcowy raport o zatrudnieniu pokazał najgorszy wynik w tym roku, wynoszący 372 tys., który nadal okazał się znacznie wyższy niż oczekiwano. Stopa bezrobocia utrzymała się na poziomie 3,6%, a płace wzrosły o 5,1%, po wyniku 5,3% miesiąc wcześniej. Zagadkowy był spadek wskaźnika uczestnictwa do 62,2%. Przy płacach rosnących wolniej niż inflacja i wakatach na rekordowym poziomie, powinien iść w drugą stronę.

Rynek pracy w USA nadal wygląda solidnie, ale zaczynamy dostrzegać pewne oznaki słabości w sektorze usług, podczas gdy tygodniowe liczby bezrobotnych stale rosną od trzech miesięcy i powróciły powyżej 250 tys., osiągając najwyższy poziom od 50 lat.

Wzrost liczby bezrobotnych wydaje się być pierwszym sygnałem, że rynek pracy w USA wykazuje oznaki słabości, nawet jeśli nie znajduje to odzwierciedlenia w rzeczywistych danych.

Po konferencji prasowej Powella i podniesieniu stóp o 75 pb, kolejni członkowie FOMC odpierali narrację, że Fed może zmienić swoje nastawienie w najbliższych miesiącach. Najbardziej jastrzębi z tych decydentów prezes Fed w St. Louis, James Bullard, upierał się, że do końca roku stopa funduszy Fed ma wynieść 4%. To, wraz z komentarzami Loretty Mester z Cleveland Fed, pomogło pchnąć rentowności USA w górę, jednak wzrost okazał się dość krótkotrwały.

Dane gospodarcze z USA z tego tygodnia wydają się wskazywać, że presja inflacyjna słabnie, a zatrudnienie nadal utrzymuje się na stałym poziomie, co również osłabiło dolara amerykańskiego.

Oczekuje się, że dzisiejsze payrollsy pokażą otwarcie 250 tys. miejsc pracy. Ta liczba może mieć coraz wyższe znaczenie dla Fedu, który aktywnie stara się walczyć z inflacją.

Oczekuje się, że płace pozostaną na stałym poziomie 5%, a stopa bezrobocia i wskaźnik aktywności zawodowej na odpowiednio 3,6% i 62,2%.

Biorąc pod uwagę komentarze decydentów Fed z tego tygodnia, dzisiejsza publikacja prawdopodobnie określi, jak agresywny może być Fed, jeśli chodzi o walkę z inflacją. Słaby wynik mógłby doprowadzić do lekkiej zmiany tonu, ale liczba musiałaby być szokująco niska, a nawet ujemna.

Widzieliśmy również spadek rentowności obligacji w następstwie wczorajszej historycznej decyzji Komitetu Polityki Pieniężnej Banku Anglii o podniesieniu stóp procentowych o 50 punktów bazowych, po raz pierwszy od czasu uzyskania przez bank centralny niezależności w 1997 roku.

Chociaż decyzja o podwyżce stóp nie była niespodzianką, opublikowane prognozy były dość ponure.

Banki centralne na ogół mają tendencję do przedstawiania sytuacji z bardziej optymistycznej strony, jednak szczerość stojąca za oceną ekonomiczną Banku Anglii była rażąca. Czytając raport po raz drugi i mając czas na wchłonięcie treści, nadal nie było do śmiechu.

Nie było w nim nic dobrego, jeśli chodzi o krótkoterminowe perspektywy gospodarcze, gdy funt nadal traci na wartości w stosunku do dolara amerykańskiego i euro.

Jest to nieco zaskakujące, biorąc pod uwagę, że nawet w obliczu problemów z jakimi boryka się Wielka Brytania, wpływ bieżących wydarzeń na Europę prawdopodobnie będzie jeszcze silniejszy.

Bank Anglii powiedział, że spodziewa się, że inflacja osiągnie szczyt na poziomie 13,3% już w październiku, gdzie czerwcowe prognozy sugerowały 11%. Jednocześnie stwierdził, że inflacja pozostanie wysoka przez cały 2023 r.

Oznacza to, że możemy spodziewać się potencjalnej kolejnej podwyżki stóp o 50 pb w przyszłym miesiącu i prawdopodobnie kolejnych podwyżek przed końcem roku, biorąc pod uwagę, że Rezerwa Federalna USA już zasygnalizowała, że przeprowadzi ruch o przynajmniej 50 pb we wrześniu.

W trzecim kwartale 2023 r., przewiduje się spadku CPI tylko do 9,5%, nieznacznie powyżej obecnego poziomu. Ceny mają gwałtownie spaść dopiero w 2024 r.

Bank podał, że spodziewa się również wzrostu cen bazowych, choć nie aż tak silnego, do 6,5% na koniec roku, co oznacza, że żywność i energia będą stanowić ponad połowę głównego wskaźnika CPI w następnych 6 miesiącach.

Bank obniżył również swoje prognozy PKB na ten i przyszły rok oraz nawet 2024, sugerując, że będziemy świadkami długiej i bolesnej recesji oraz najgorszego spowolnienia od 2008 r.

Prognozy pokazują, że brytyjska gospodarka skurczy się o 1,25% w 2023 r. i 0,25% w 2024 r., a bezrobocie ma wzrosnąć do 6,3% w 2025 r.

Z tak ponurą perspektywą, kto chciałby wskoczyć na stanowisko premiera Wielkiej Brytanii w ciągu najbliższych 12 miesięcy?

Nie ma wątpliwości, że nowy premier będzie musiał użyć środków fiskalnych, aby wesprzeć gospodarkę, która już znajduje się na krawędzi recesji i gdzie roczne rachunki za energię mają wzrosnąć do 3850 funtów od 2023 r.

Jest kilka pozytywnych rzeczy: po pierwsze stopa bezrobocia wciąż jest niska, a liczba wakatów pozostaje wysoka. Kolejną rzeczą jest to, że ocena Banku Anglii jest zbyt ponura i nie uwzględnia udzielenia nowych środków fiskalnych przez nowego premiera, co może pozytywnie wpłynąć na gospodarkę w nadchodzących miesiącach.

EURUSD – wciąż ma problem z pokonaniem okolic 1,0280. Do czasu wyjścia ponad 1,0350 nastawienie pozostaje do dalszych spadków w stronę parytetu wymiany 1:1 oraz kolejnych wsparć na 0,9950 i 0,9660.

GBPUSD – dynamicznie spadł do 1,2060 przed ponownym wyjściem ponad 1,2200. Do czasu zejścia poniżej 1,1980 nastawienie pozostaje do dalszych wzrostów w stronę 1,2300.

EURGBP – wzrósł powyżej 0,8340, co sugeruje kontynuację ruchu do 0,8480, kluczowe wsparcie znajduje się na 0,8300.

USDJPY – po odbiciu od 130,40 dotarł do oporu na 134.80 oraz 50-dniowego SMA. Do czasu jego pokonania możemy zobaczyć dalszą przecenę, kolejnym celem dla kupujących będzie 136,30.

FTSE100 – prawdopodobnie otworzy się 10 punktów wyżej, na poziomie 7458.

DAX – oczekuje się otwarcia 18 punktów wyżej, na poziomie 13680.

CAC40 – możliwe otwarcie 10 punktów wyżej, na poziomie 6523.

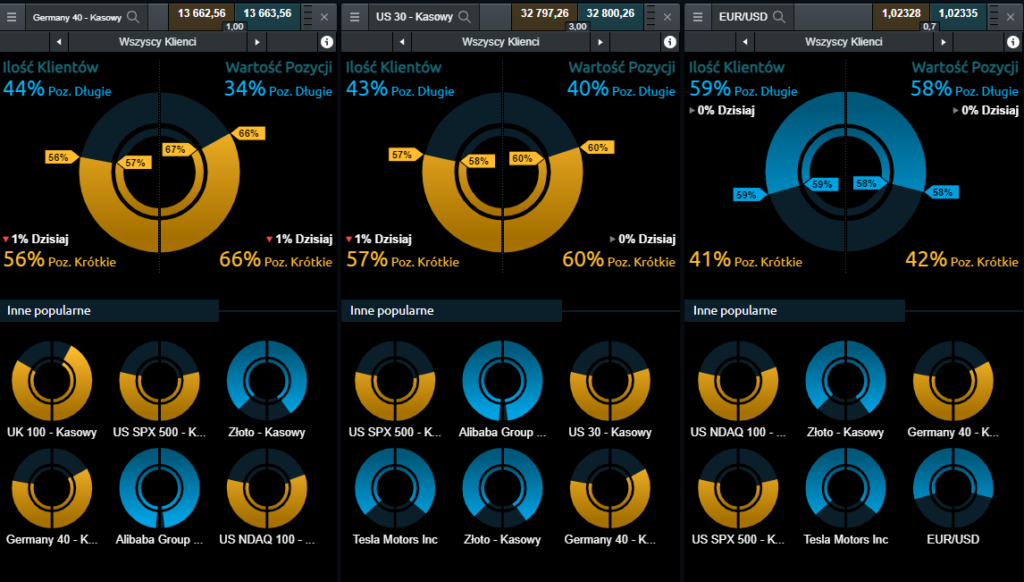

Sentyment rynkowy CMC Markets:

Germany 40 – sentyment dla kasowego kontraktu CFD na na indeks DAX, wskazuje na utrzymujące się niedźwiedzie nastawienie Klientów. Ilościowo wśród Klientów aktywnych na tym walorze pozycje Sprzedaj wyniosły 56%, punkt w dół w stosunku do czwartku. W przypadku wartości pozycji, dominacja pozycji krótkich wynosi 66% – punkt niżej w stosunku do dnia poprzedniego.

US 30 – nastroje panujące wśród Klientów przeprowadzających transakcje na kontrakcie CFD opartym o indeks DJIA również pozostają niedźwiedzie. W chwili obecnej w odczycie dotyczącym ilości transakcji, pozycje Sprzedaj stanowią 57%, punkt w dół w stosunku do czwartku. W przypadku wartości otwartych transakcji: 60% to pozycje Sprzedaj. W tej kategorii nie odnotowaliśmy zmiany w stosunku do ostatnich odczytów z dnia poprzedniego.

EUR/USD – nastroje wśród przeprowadzających transakcje na kontrakcie CFD na parę EUR/USD pozostają mieszane. W kategorii ilościowej pozycje Kup stanowią cały czas 59%. Pod względem wartości otwartych transakcji również dominują transakcje Kup – 58%.

Michael Hewson (Główny Analityk CMC Markets UK)