Minutki Fed i CPI Wielkiej Brytanii w centrum uwagi

Odporność europejskich rynków w ciągu ostatnich kilku tygodni była imponująca. Biorąc pod uwagę wyzwania, które są im stawiane i to, że prawdopodobnie konieczne będzie zmaganie się z nimi przez dłuższy okres czasu, warto zwrócić uwagę na ciągle wzrastające ceny gazu. Mimo wszystko FTSE100 i DAX osiągnęły wczoraj nowe dwumiesięczne maksima. Rynki amerykańskie przeszły nieco bardziej mieszaną sesję. S&P500 zamknął się w znacznej odległości od swoich dziennych maksimów, a Nasdaq100 zakończył dzień na ujemnym terytorium. Dzisiejsza sesja w Europie zapowiada się pozytywne, przynajmniej na starcie. Uwaga inwestorów skupi się na najnowszych danych o inflacji z Wielkiej Brytanii, sprzedaży detalicznej z USA i minutkach FOMC.

Patrząc na wzrost płac z wliczeniem premii w Wielkiej Brytanii o 5,1% w czerwcu i 6,4% w maju, staje się jasne, że wyższa liczba jest powodowana przez pracodawców, którzy jednorazowo wypłacają pracownikom premie, aby złagodzić skutki rosnących kosztów życia. Regularne płace wzrosły o 4,7%, te dane nadal pozostają w tyle za inflacją zasadniczą. Jeśli aktualny trend będzie kontynuowany, konsumenci stopniowo będą stawać się biedniejsi. W zeszłym tygodniu widzieliśmy, jak CPI w USA cofa się z 40-letnich szczytów, jednak nie wydaje się to prawdopodobne w Wielkiej Brytanii. Dzisiejsze dane prawdopodobnie pokażą dalsze wzrosty. Według opublikowanych przez Kantar danych, inflacja żywności ponownie wzrosła w lipcu do 11,8%. Po osiągnięciu kolejnego rekordowego poziomu 9,4% w czerwcu, dzisiejsza publikacja CPI w Wielkiej Brytanii może pokazać wynik nawet powyżej 10%, kiedy rosnące ceny stają się coraz bardziej zakorzenione w gospodarce. Ceny bazowe spadły z powrotem do 5,8% w czerwcu, ale ten trend wydaje się nie do utrzymania, biorąc pod uwagę, że obserwowaliśmy dalszy wzrost PPI, który sugeruje, że przed nami kolejne gorsze okresy. PPI wzrosło w czerwcu do poziomu 24%, a stara miara – RPI, ma wzrosnąć do 12%, czyli najwyższego poziomu od końca 1981 roku. Teraz, gdy Bank Anglii z opóźnieniem zauważył, że należy działać, aby przeciwdziałać wzrostowi cen poprzez podniesienie stóp o 50 punktów bazowych, kolejna wrześniowa liczba, może być równie wysoka. Prawdą jest, że bank centralny niewiele może zrobić w sprawie wzrostu cen żywności i energii, jednak nawet po ich wyeliminowaniu ceny bazowe nadal znacznie przekraczają cel banku na poziomie 2%. Firmy przerzucają rosnące koszty na swoich konsumentów, co prowadzi do utrwalenia inflacji.

Dziś jest ważny dzień dla rynków amerykańskich, gdzie wciąż pojawiają się pytania dotyczące odporności ostatniego odbicia. W dniu dzisiejszym czekamy na najnowsze dane o sprzedaży detalicznej za lipiec oraz najnowsze protokoły z FOMC. Po potwierdzeniu, że gospodarka USA znajduje się w technicznej recesji, jednym z elementów, który okazał się dość odporny, był amerykański konsument. Sprzedaż detaliczna w USA była dodatnia każdego miesiąca w tym roku, z wyjątkiem niewielkiego spadku o 0,1 w maju. Jeśli wyższe ceny faktycznie zniechęcają konsumentów do wydatków, nie jest to zbyt oczywiste w publikowanych raportach. W czerwcu sprzedaż detaliczna w USA wzrosła o 1%, pokonując oczekiwania na poziomie 0,9%, przy czym wskaźnik grupy kontrolnej wzrósł do 0,8%, po spadku o 0,3% w maju. Biorąc pod uwagę, że amerykański rynek pracy nadal dodaje pozycje w miesięcznych danych o zatrudnieniu, nie ma powodu żeby przypuszczać, że trend dodatniej sprzedaży detalicznej nie będzie kontynuowany, przy prognozach na lipiec wynoszących 0,3%. Należy zwrócić uwagę na to, że zaufanie konsumentów jest kruche, a kredyt konsumencki gwałtownie rośnie. Ostatnie ostrzeżenia o zyskach Walmart, który opublikował wczoraj swój raport i Target, który pokaże wyniki już dzisiaj, sugerują, że wzorce wydatków konsumentów zmieniają się i więcej wydatków jest dokonywanych przez karty kredytowe. Rodzi to pytanie, czy kredyt konsumencki napędza tę odporność w sprzedaży detalicznej. Dane wydają się tak sugerować, co oznacza, że te wzrosty mogą nie być do utrzymania w dłuższej perspektywie.

Po zamknięciu Europy otrzymamy najnowsze protokoły Fed, które mogą pomóc określić, co politycy uznają za „stopę neutralną” i czy powinniśmy się spodziewać kolejnego ruchu o 75 pb z aktualnych poziomów od 2,25% do 2,5%. Ostatnia konferencja prasowa prezesa Fed, Jaya Powella, przyniosła więcej pytań niż odpowiedzi, kiedy rozpoczął mówiąc, że Fed nadal uważa inflację za zbyt wysoką. Następnie dodał, że przy obecnych poziomach stopa funduszy federalnych mieści się w przedziale, który ich zdaniem jest neutralny, co spowodowało dość gwałtowny spadek rentowności obligacji, sugerując, że Fed może ulec pokusie zwolnienia tempa podwyżek w obliczu spowalniającej gospodarki. Ponieważ inflacja jest już znacznie powyżej celu, te informacje były sprzeczna z prognozami z końca czerwca, które zakładały, że stopy procentowe znacznie przekraczą 3,4% do końca roku. Czy już widzieliśmy wyraźne dowody na to, że inflacja jest pod kontrolą? Chyba nie. Powell przekonywał, że gospodarka USA nie znajduje się w recesji i że pomimo obaw o wzrost cen, Fed będzie kierował się danymi. Niemniej jednak rynek akcji rośnie, ponieważ rynki wyceniają perspektywę, że Fed może zacząć obniżać stopy procentowe w przyszłym roku. Od czasu tej gołębio rozumianej konferencji prasowej mieliśmy szereg mówców z Fed, od prezesa Fed z San Francisco, Mary Daly, do prezesa Fed z St. Louis, Jamesa Bullarda, przekonujących, że to nie koniec walki z inflacją. Bullard powiedział, że do końca roku przewiduje stopę funduszy federalnych na poziomie 3,75% do 4%. Wydaje się bardziej niż prawdopodobne, że dzisiejsze protokoły będą nieco bardziej jastrzębie, kiedy zbliżamy się do kluczowego spotkania w Jackson Hole, gdzie Powell będzie miał okazję na ponowne zamknięcie inflacyjnego dżina w lampie.

EURUSD – spadł wczoraj do poziomu 1,0120 przed odbiciem. Obszar 1,0220 oraz linia trendu rozciągnięta od styczniowych minimów na 1,0340 aktualnie pełnią rolę kluczowych poziomów oporowych. Do czasu ich pokonania pozostaje do ponownego testu minimów na 0,9950.

GBPUSD – do tej pory zdołał utrzymać się powyżej 1,2000, przebicie przez 1,2300 powinno pozwolić na ruch w stronę 1,2600, zgodnie z założeniami układu odwróconej głowy z ramionami. Spadek poniżej 1,1960 będzie sugerował spadki do lipcowych minimów.

EURGBP – do czasu rozbicia oporu na 0,8500, nastawienie na tej parze walutowej pozostaje do ruchu w dół, przez wsparcie na 0,8400 do okolic 0,8340.

USDJPY – pozostaje pomiędzy wsparciem na 132,00 i oporem stawianym przez 135,40 i 50-dniowe SMA. Przebicie przez jedną ze stron pozwoli na jaśniejsze określenie dalszego kierunku zmiany ceny.

FTSE100 – prawdopodobnie otworzy się 24 punkty wyżej, na poziomie 7560.

DAX – oczekuje się otwarcia 37 punktów wyżej, na poziomie 13947.

CAC40 – możliwe otwarcie 28 punktów wyżej, na poziomie 6620.

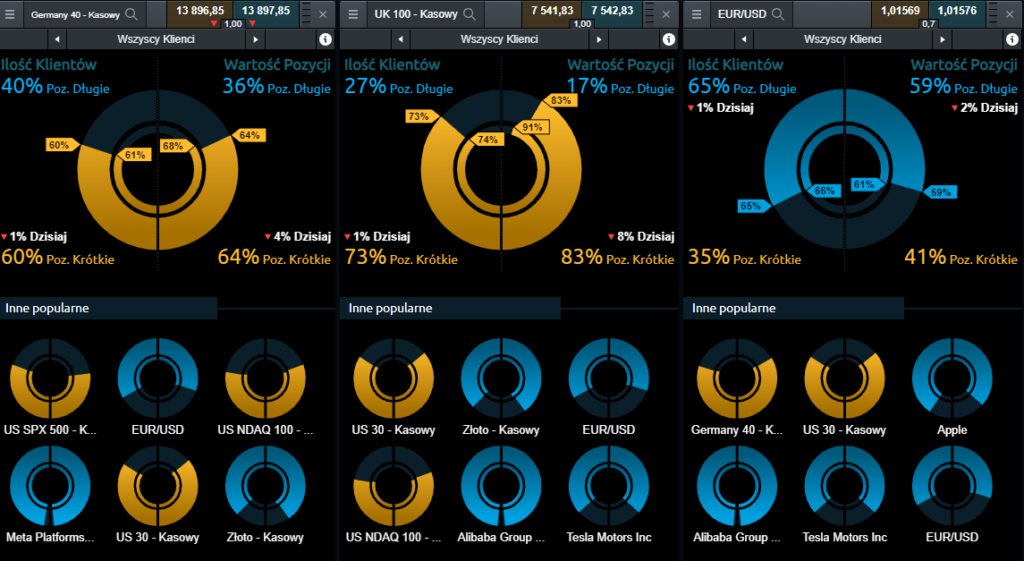

Sentyment rynkowy CMC Markets:

Germany 40 – sentyment dla kontraktu CFD na niemiecki indeks DAX wskazuje na utrzymującą się przewagę pozycji spadkowych: w chwili obecnej 60% wszystkich otwartych pozycji na tym instrumencie to transakcje Sprzedaj, punkt w dół w stosunku do danych z wtorku. Po stronie wartości 64% to pozycje krótkie. W tym miejscu nastąpił spadek o cztery punkty.

UK 100 – Klienci CMC Markets przeprowadzający transakcje na kasowym kontrakcie CFD na brytyjski indeks FTSE 100, również są nastawieni spadkowo. Pod względem ilości Klientów, transakcje Sprzedaj stanowią 73%, punkt procentowy w dół. W przypadku wartości niedźwiedzie dominują w 83%, osiem punktów w dół.

EUR/USD – nastroje wśród przeprowadzających transakcje na kasowym kontrakcie CFD na EUR/USD wskazują na dominację byków. Ilościowo pozycje Kup dominują 65% (spadek o jeden punkt). Pod względem wartości otwartych transakcji, pozycje długie wyniosły 59%. W tej kategorii odnotowano spadek o dwa punkty procentowe.

Michael Hewson (Główny Analityk CMC Markets UK)