CPI z Wlk. Brytanii prognozowane na poziomie 6% przed Wiosennym Oświadczeniem

Odporność rynków akcji w ostatnich dniach była godna podziwu, pomimo wzrostu rentowności obligacji, który obserwowaliśmy w ciągu ostatnich dwóch tygodni. FTSE100 i DAX zamknęły się na trzytygodniowych maksimach. Nasdaq 100 przewodził wczorajszym wzrostom na rynkach amerykańskich, docierając na jednomiesięczne maksima i przekraczając poziomy obserwowane przed inwazją Rosji na Ukrainę. Względna obojętność rynków akcji na rosnące rentowności może wynikać z przekonania, że Fed ma jeszcze dużo miejsca, by przywrócić stopy procentowe do poziomu sprzed pandemii, czyli 1,5%-1,75%. Może to pomóc wyjaśnić, dlaczego podwyżka o 50 pb w maju oraz kolejne podwyżki o podobnej skali są przyjmowane ze spokojem.

W oczekiwaniu na dzisiejsze otwarcie Europy i kolejny pozytywny początek, gdy rynki azjatyckie przejmują pałeczkę po Wall Street, dziś w centrum uwagi znajdują się najnowsze dane o inflacji z Wielkiej Brytanii oraz wiosenne oświadczenie Kanclerza Skarbu. Po tym, jak w zeszłym tygodniu Bank Anglii podniósł stopy procentowe o 0,25%, dzisiejsze dane dotyczące inflacji za luty raczej nie uspokoją obaw, że w najbliższych miesiącach nie będziemy świadkami dalszych gwałtownych wzrostów kosztów utrzymania. W związku z tym, że wzrost płac nadal pozostaje znacznie w tyle za wzrostem cen, mało prawdopodobne jest, by w najbliższym czasie różnica ta zmniejszyła się, pomimo ostatnich podwyżek płac powyżej inflacji zasadniczej, ogłoszonych w ostatnich kilku miesiącach przez wielu dużych sprzedawców detalicznych. W styczniu brytyjski wskaźnik CPI wzrósł do nowego 30-letniego szczytu 5,5%, podczas gdy wskaźnik RPI wzrósł do 7,8%, a dziś CPI ma przekroczyć ten poziom, wzrastając do 6%, podczas gdy RPI ma wzrosnąć do 8,2%. Wzrost cen bazowych do 4,4% również pokazał, że inflacja bazowa nadal rośnie i prawdopodobnie dotrze dziś do 5%. Nieco bardziej niepokojące dla tych, którzy szukają oznak końca presji cenowej, są niewielkie oznaki spowolnienia w bardziej perspektywicznych danych dotyczących wskaźnika PPI. Oczekuje się, że ceny produkcji wzrosną z 9,9% do 10,1%, podczas gdy ceny nakładów wzrosną z 13,6% do 13,9%. Prawdopodobnie będzie to większym zmartwieniem dla Banku Anglii, który w zeszłym tygodniu przedstawił gołębie stanowisko, ale jeśli Rezerwa Federalna zacznie agresywnie zacieśniać politykę pieniężną, może być także zmuszony do znacznie większego zacieśnienia działań, aby utrzymać dolny poziom kursu funta. Bank Anglii przyznał już, że inflacja zasadnicza może wzrosnąć w II kwartale do 8%, a być może nawet wyżej, co kłóci się z jego raczej gołębim tonem z zeszłego tygodnia.

W tym kontekście kanclerz skarbu Rishi Sunak wygłosi swoje wiosenne oświadczenie dziś po PMQ. Kanclerz, co całkiem zrozumiałe, znalazł się pod ostrzałem krytyki za upieranie się, że podwyżka składek na ubezpieczenie społeczne musi zostać wprowadzona, mimo że sytuacja gospodarcza zasadniczo różni się od tej, która panowała, gdy po raz pierwszy ogłoszono wprowadzenie tych środków. Podwyżka, która dotknie zarówno przedsiębiorców, jak i konsumentów, jest wyjątkowo nieprzemyślana w momencie, gdy inflacyjny impuls w postaci wojny ukraińsko-rosyjskiej dopiero zaczyna być odczuwalny, a najgorsze dopiero przed nami. Na rynkach finansowych istnieje powiedzenie, że “gdy zmieniają się fakty, zmieniam zdanie” i z pewnością nie inaczej powinno być w przypadku zarządzania finansami publicznymi. Realizowanie złej strategii inwestycyjnej na rynkach finansowych, a następnie jej podwojenie, zazwyczaj prowadzi do jeszcze gorszego wyniku, a tymczasem mamy tu do czynienia z politycznym odpowiednikiem takiej sytuacji. Rishi Sunak będzie musiał coś wymyślić, a istnieją pewne kroki, które mógłby podjąć, aby złagodzić skutki obecnych podwyżek cen żywności i energii dla tych, którzy są najbardziej podatni na nie z ekonomicznego punktu widzenia. Wczorajsze dane dotyczące zadłużenia sektora publicznego pokazały, że kanclerz ma do dyspozycji o około 25 mld funtów więcej, niż pierwotnie zakładano w październiku. Jeśli chodzi o ubezpieczenie społeczne, kanclerz mógłby podnieść próg podstawowy z 9 880 funtów i zbliżyć go do poziomu zasiłku osobistego. Mógłby także obniżyć opłatę paliwową, która obecnie wynosi 57,95 pensów za litr lub obniżyć stawkę VAT na benzynę i olej napędowy z obecnych 20% do 12,5%. Oczywiście, może też połączyć oba te rozwiązania. W przypadku branży hotelarsko-gastronomicznej może się okazać, że warto przedłużyć obniżkę podatku VAT poza kwiecień, a także rozważyć inne środki pomocy dla firm, które w związku z pandemią przeżyły kilka koszmarnych lat. Przedłużenie okresu obowiązywania superodliczenia, które ma zakończyć się z końcem 2023 r., przy czym pojawiają się głosy, że powinno ono mieć szerszy zakres, aby mogły z niego korzystać małe firmy.

EURUSD – kurs spadł do 1,0960 w dniu wczorajszym, zanim doszło do odbicia. Musimy przełamać 1,1120, by dać sygnał do wzrostów w kierunku 1,1250. Kluczowe wsparcie znajduje się przy linii trendu poprowadzonej po dołkach z 2017 roku, w okolicy 1,0810. Poniżej 1,0780 otwiera się ryzyko spadku w okolice 1,0600.

GBPUSD – para wybiła powyżej 1,3220, jednak musi się utrzymać powyżej poziomu 1,3200, by dać sygnał do ruchu w kierunku 1,3420. Wsparcie znajduje się przy 1,3000 i jeśli kurs utrzyma się powyżej tego obszaru, spadnie ryzyko zniżki w okolice 1,2800 i przełamania 1,2980.

EURGBP – kurs znajduje się pod presją z kolejnym wsparciem przy poziomie 0,8280 area. Spadek poniżej 0,8280 może oznaczać retest dołków w okolicy 0,8200. Opór znajduje się przy 0,8420.

USDJPY – para przełamała 120,00 i kieruje się na 121,70. Wsparcie znajduje się przy 118,70.

FTSE100 – oczekiwany wzrost na otwarcie o 30 punktów do 7,506

DAX – oczekiwany wzrost na otwarcie o 95 punktów do 14,568

CAC40 – oczekiwany wzrost na otwarcie o 41 punktów do 6,700

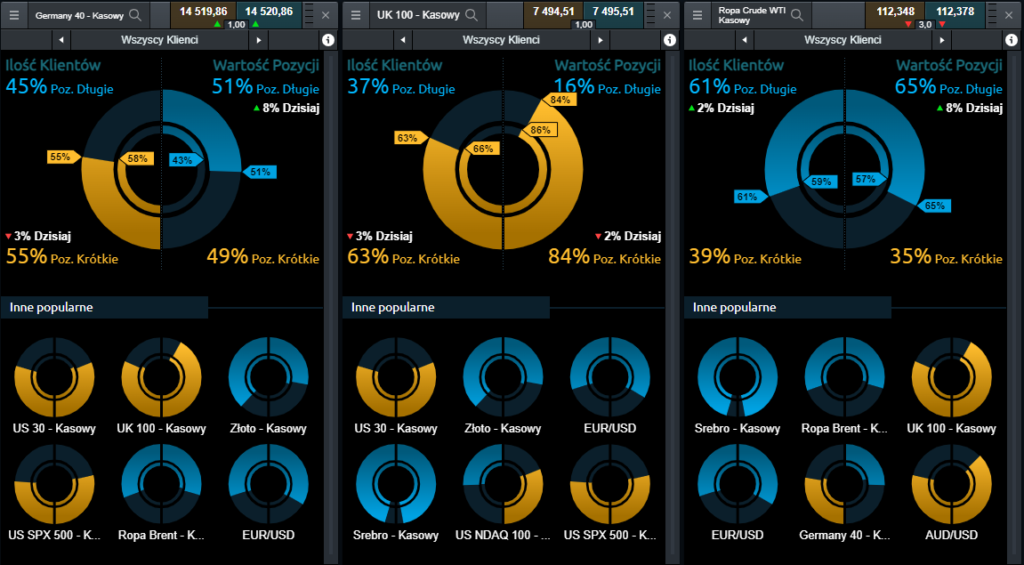

Sentyment rynkowy CMC Markets:

Germany 40 – wśród Klientów CMC Markets przeprowadzających transakcje na kontrakcie CFD na niemiecki indeks DAX utrzymuje się niezdecydowanie: pod względem ilości Klientów transakcje Sprzedaj dominują pięcioma punktami nad transakcjami Kup (55%, spadek o trzy punkt w porównaniu z wtorkiem). W kategorii wartości transakcji, jednym punktem procentowym dominują natomiast pozycje Kup – 51%, osiem punktów w górę w stosunku do danych z wczoraj.

UK 100 – sentyment na kontrakcie CFD na brytyjski indeks FTSE100 wskazuje na utrzymującą się dominację nastrojów spadkowych: w chwili obecnej 63% wszystkich otwartych pozycji na tym instrumencie to transakcje Sprzedaj, trzy punkty w dół od wtorku. Po stronie wartości 84% to pozycje krótkie, w tym miejscu odnotowano spadek o dwa punkty.

Ropa Crude WTI – dominacja nastrojów wzrostowych utrzymuje się wśród Klientów posiadających otwarte pozycje na kasowy kontrakt CFD oparty o ropę WTI. Ilościowo pozycje Kup stanowią teraz 61% (wzrost o dwa punkty), a pod względem wartości otwartych transakcji, pozycje długie dominują w 65%, o osiem punktów procentowych wyżej w stosunku do ostatnich odczytów z wtorku.

Michael Hewson (główny analityk rynku w CMC Markets)